Interná miera návratnosti, pre čo ide, výpočet a príklady

- 2958

- 932

- Valentín Dula

Ten vnútorná miera návratnosti (Irr) je ukazovateľ používaný v kapitálovom rozpočte na odhad výkonnosti pravdepodobných investícií. Je to miera odpočtu, ktorá pochádza, že čistá súčasná hodnota (VPN) celkového peňažného toku konkrétneho projektu sa rovná nule.

Pojem „interný“ sa vzťahuje na skutočnosť, že výpočet tejto sadzby vylučuje vonkajšie faktory, ako je inflácia, kapitálové náklady alebo rôzne finančné riziká.

Zdroj: Pixabay.com

Zdroj: Pixabay.com Za investíciu s pevným výnosom, v ktorých sa peniaze ukladajú iba raz, sa podiely tohto vkladu platia investorovi v každom období konkrétneho úrokového sadzby. Ak sa pôvodný ložisko nezvyšuje alebo sa neznižuje, malo by to byť TIR rovné špecifikovanej úrokovej sadzbe.

[TOC]

Hodnotenie hodnotenia

Získajte určitú návratnosť z investícií v danom čase, stojí za to získať rovnaký výnos neskôr. Preto by tento priniesol nižšiu IRR ako prvý, ak sú všetky ostatné faktory rovnaké.

Investícia, ktorá má rovnaké celkové výnosy ako predchádzajúca investícia, ale oneskorenia výnosy na jednu alebo viac časových období by mali nižšie IRR.

Aj keď skutočná miera návratnosti, ktorá skončí generovaním konkrétneho projektu, sa bude často líšiť od jeho internej odhadovanej miery návratnosti, projekt s množstvom väčšieho IRR v podstate bude mať oveľa väčšiu príležitosť mať silný rast ako iné alternatívy, ktoré sú k dispozícii.

Aká je interná miera návratnosti pre?

Môžete myslieť na internú mieru návratnosti ako na očakávanú mieru rastu, ktorú bude projekt generovať.

Ziskovosť investície

Spoločnosti využívajú IRR v kapitálovom rozpočte na porovnanie ziskovosti kapitálových projektov z hľadiska sadzby výkonnosti.

Napríklad spoločnosť porovná investíciu do nového závodu v porovnaní s rozšírením existujúcej závodu na základe IRR každého projektu. Aby sa maximalizovali výnosy, čím vyššia je IRR projektu, tým viac bude žiaduce uskutočniť projekt.

Aby sa maximalizoval návrat, projekt s najvyššou IRR by sa považoval za najlepší a bude sa vykonať ako prvý.

Maximalizujte čistú súčasnú hodnotu

IRR je ukazovateľom ziskovosti, efektívnosti alebo výkonnosti investície. To je v rozpore s čistou súčasnou hodnotou. Toto je indikátor čistej hodnoty alebo súhrnnej veľkosti pri investovaní.

Môže vám slúžiť: Analýza karietAk sa uplatňuje metóda IRR na maximalizáciu hodnoty spoločnosti, akákoľvek investícia by sa prijala, ak je jej ziskovosť meraná vnútornou sadzbou výnosu, väčšia ako prijateľná minimálna miera výnosu.

Primeranou minimálnou sadzbou na maximalizáciu pridanej hodnoty pre spoločnosť sú kapitálové náklady. To znamená, že interná miera návratnosti nového projektu musí byť vyššia ako náklady na kapitál spoločnosti.

Dôvodom je, že iba investícia s internou návratnosťou, ktorá presahuje náklady na kapitál, má pozitívnu súčasnú hodnotu.

Výber investícií však môže byť predmetom rozpočtových obmedzení. Môže existovať aj vzájomne sa vylučovať konkurenti alebo schopnosť riadiť viac projektov môže byť prakticky obmedzená.

V príklade spoločnosti, ktorá porovnáva investíciu do nového závodu s rozšírením existujúceho závodu, môžu existovať dôvody, prečo by sa spoločnosť nezúčastňovala oboch projektov.

Pevné nájomné

IRR sa tiež používa na výpočet výkonu pri splatnosti a výkone pri amortizácii.

Pasívny

Interná miera návratnosti a čistá súčasná hodnota je možné uplatniť na záväzky a investície. Pre zodpovednosť je vhodnejšia nižšia vnútorná sadzba ako vyššia.

Riadenie kapitálu

Podniky používajú internú mieru návratnosti na hodnotenie emisií akcií a akcií programov.

Výhoda spätného odkúpenia akcií sa stane, ak má návrat kapitálu akcionárom internú mieru návratnosti ako kandidátske kapitálové investičné projekty alebo akvizičné projekty za súčasné trhové ceny.

Financovanie nových projektov získaním nových dlhov môže tiež zahŕňať meranie nákladov na nový dlh z hľadiska výkonnosti až do jeho platnosti (interná miera návratnosti).

Súkromný kapitál

IRR sa používa aj pre súkromný kapitál z pohľadu obmedzených partnerov. Používa sa ako indikátor generálneho partnera ako správcu investícií.

Je to preto, že generálny partner je ten, kto kontroluje peňažné toky, vrátane zníženia spáchaného kapitálu obmedzených partnerov.

Ako sa vypočítava?

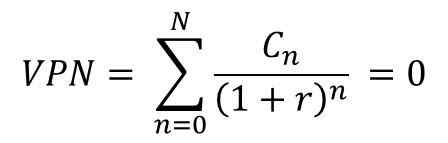

Vzhľadom na zbierku párov (čas, peňažný tok) zapojený do projektu, interná miera návratnosti je odvodená z čistého súčasnej hodnoty ako funkcia návratnosti. Interná návratnosť bude návratnosť, pre ktorú je táto funkcia nula.

Môže vám slúžiť: Podnikateľská produktivitaPoskytnúť. Pull je daný R podľa vzorca:

Úvahy

Hodnota C0, ktorá je menšia alebo rovná 0, zodpovedá počiatočnej investícii na začiatku projektu.

Obdobie n sa zvyčajne vyskytuje v rokoch. Výpočet však môže byť jednoduchší, ak sa R vypočíta pomocou obdobia, v ktorom je definovaná väčšina problému. Napríklad mesiace sa používajú, ak sa väčšina peňažných tokov vyrába v mesačných intervaloch.

Namiesto súčasného času môžete použiť akýkoľvek pevný čas (napríklad koniec intervalu anuity); Získaná hodnota je nula, ak a iba vtedy, ak je VPN nula.

V prípade, že peňažné toky sú náhodné premenné, rovnako ako v prípade životného príjmu, očakávané hodnoty sa umiestňujú do predchádzajúceho vzorca.

Spôsoby vypočítania pneumatiky

Hodnota R, ktorá spĺňa predchádzajúcu rovnicu, často nie je analyticky nájdená. V tomto prípade by sa mali použiť číselné alebo grafické metódy.

IRR v praxi sa vypočíta pokusom a omylom. Je to preto, že neexistuje analytický spôsob výpočtu, kedy sa čistá súčasná hodnota rovná nule. Výpočet vnútornej miery návratnosti je možné vykonať tromi spôsobmi:

- Pomocou funkcie TIR v programoch Excel alebo iných tabuľkových programov

- Použite finančnú kalkulačku

- Pomocou iteračného procesu, kde analytik pokúša rôzne diskontné sadzby, kým sa VPN rovná nule.

Interpretácia

Pravidlo internej miery návratnosti je sprievodcom, aby sme posúdili, či musíme pokračovať v projekte alebo investícii.

Pravidlo EIR uvádza, že ak je vnútorná miera návratnosti projektu alebo investície vyššia ako požadovaná minimálna miera výnosu, spravidla kapitálová náklady, potom musí projekt alebo investícia pokračovať.

Naopak, ak je IRR v projekte alebo investícii nižšia ako kapitálové náklady, potom ho odmietnutie môže byť najlepším postupom.

Ako to interpretovať

Teoreticky je každý projekt s vnútornou návratnosťou za cenu kapitálu prospešný. Preto je pre spoločnosť zaujímavé propagovať takéto projekty.

Pri plánovaní investičných projektov spoločnosti vytvoria internú sadzbu príležitostí (TIO) na určenie minimálneho prijateľného percentuálneho výkonu, ktoré musí investícia získať v súvislosti s jeho zohľadnením.

Môže vám slúžiť: Final InventoryAký. Spoločnosti však nemusia nevyhnutne hľadať projekt založený iba na tomto.

Skôr je možné, že projekty s najväčším rozdielom medzi IRR a strýkom sa sledujú. Určite to budú tí, ktorí majú najväčšiu ziskovosť.

IRR sa dá porovnávať aj s prevažnými mierami ziskovosti na akciovom trhu.

V prípade, že spoločnosť nemôže nájsť projekty s väčšími ako výnosmi, ktoré možno získať na finančných trhoch, môžete jednoducho uprednostňovať investície do týchto trhov ich zadržané zisky.

Aj keď pre mnohých IRR je atraktívny ukazovateľ, musí sa vždy používať v spojení s čistou súčasnou hodnotou, aby sa dosiahol lepší obraz hodnoty, ktorá predstavuje pravdepodobný projekt, ktorý môže spoločnosť začať.

Príklady

Príklad 1

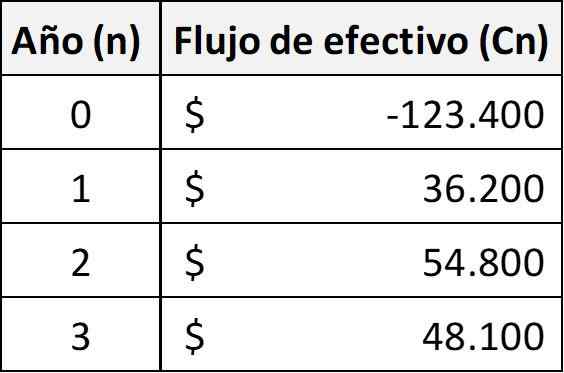

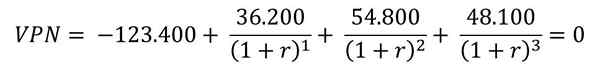

Byť investíciou, ktorá je definovaná nasledujúcou sekvenciou peňažných tokov. Potom je uvedený Tir R:

V tomto prípade je odpoveď 5,96%, pretože na splnenie rovnice je výpočet R: R = 0,0596.

Príklad 2

Predpokladajme, že chcete otvoriť pizzeriu. Všetky náklady a zisky sa vypočítavajú na nasledujúce dva roky a potom sa výpočet VPN pre podnikanie uskutočňuje podľa niekoľkých interných príležitostí. Pri 6%sa získa čistá súčasná hodnota 2 doláre.000.

Čistá súčasná hodnota však musí byť nula, takže je dokázaná vyššia interná príležitosť, predpokladajme, že 8% úrok.

Pri 8%výpočet VPN poskytuje čistú stratu -1 $.600. Teraz je to negatívne. Potom sa testuje miera internej príležitosti medzi nimi, povedzme so 7% úrokom. So 7% sa získa čistá súčasná hodnota 15 dolárov.

To je dostatočne blízko na nulu, takže sa dá odhadnúť, že vnútorná miera návratnosti je iba o niečo vyššia ako 7%.

Odkazy

- Adam Hayes (2019). Definícia vnútornej miery návratnosti (IR). Zobraté z: Investopedia.com.

- Wikipedia, The Free Encyclopedia (2019). Vnútorná miera návratnosti. Prevzaté z: v.Wikipedia.orgán.

- CFI (2019). Vnútorná miera návratnosti (IRR). Zobraté z: CorporateFinanceInstitute.com.

- Wall Street Mojo (2019). Vnútorná miera návratnosti (IRR). Zobraté z: Wallstreetmojo.com.

- Investovanie odpovedí (2019). Vnútorná miera návratnosti (IRR). Prevzaté z: Investinganswers.com.

- Zostatok (2019). Ako vypočítať svoju vnútornú mieru návratnosti. Prevzaté z: Thebalance.com.

- « Minestrone Diet Ako znížiť príjem kalórií

- Charakteristiky sociálneho vylúčenia, príčiny, dôsledky »